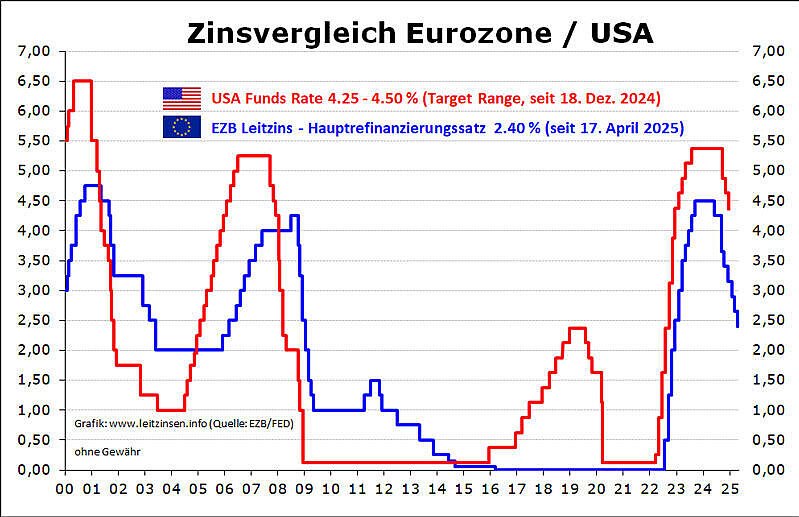

Nach sieben Leitzinssenkungen im Euroraum ist der für variabel verzinste Kredite relevante 3-Monats-Euribor seit seinem Hoch von rund 4 % im Herbst 2023 bis Anfang Mai 2025 etwa 2,15 % gesunken. Der 20-Jahres EUR-Swapsatz ist seit seinem Hoch von rund 3,50 % im Oktober 2023 bis Dezember 2024 zwischenzeitlich auf etwa 2,09 % gesunken, ehe bis zum 5. Mai 2025 erneut ein Anstieg auf 2,61 % erfolgte. Somit sind die seit dem Jahr 2024 bestehenden Zinsvorteile langfristiger Fixzinsbindungen zwischenzeitlich nicht mehr existent. Ein starker Dollar und das Risiko von Importinflation durch zukünftige Einfuhrzölle könnten den Prozess der Disinflationierung und somit auch das Tempo der Leitzinssenkungen der EZB bremsen.

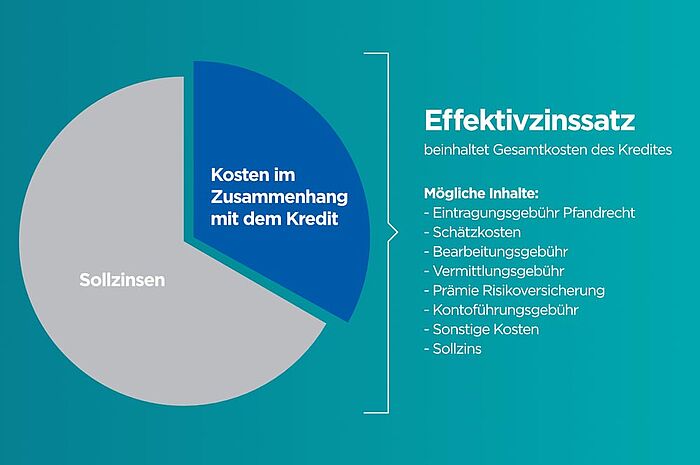

Unabhängig von variablen oder fixen Zinsen unterscheidet man noch zwischen dem Nominalzins und dem Effektivzins. Es kann durchaus sein, dass eine Bank nur einen der beiden Zinssätze erwähnt - es sind aber beide gleichermaßen wichtig. Als Kreditnehmer oder Sparer sollten Sie die wesentlichen Unterschiede kennen.

Nominaler Zinssatz

Banken verlangen für die Kreditgewährung ein Entgelt, das der Kreditnehmer zahlen muss. Dieses Entgelt ist der nominale Zinssatz. Auch wenn die Zinsen monatlich bezahlt werden, so bezieht sich der Nominalzins (auch Sollzinssatz genannt) grundsätzlich auf ein Kalenderjahr. Der Abrechnungszeitraum ist also trotz monatlicher Zahlung des Kreditnehmers immer das Jahr. Üblicherweise erhält der Kreditnehmer auch am Ende des Jahres eine sogenannte Saldenmitteilung, in der angeführt ist, wie viele Zinsen im vergangenen Jahr bezahlt wurden. Anders ist es bei Kapitalanlagen: Hier schreibt die Bank die erwirtschafteten Zinsen erst am Jahresende gut.

Effektiver Zinssatz

Wie steht es aktuell um Kreditzinsen?

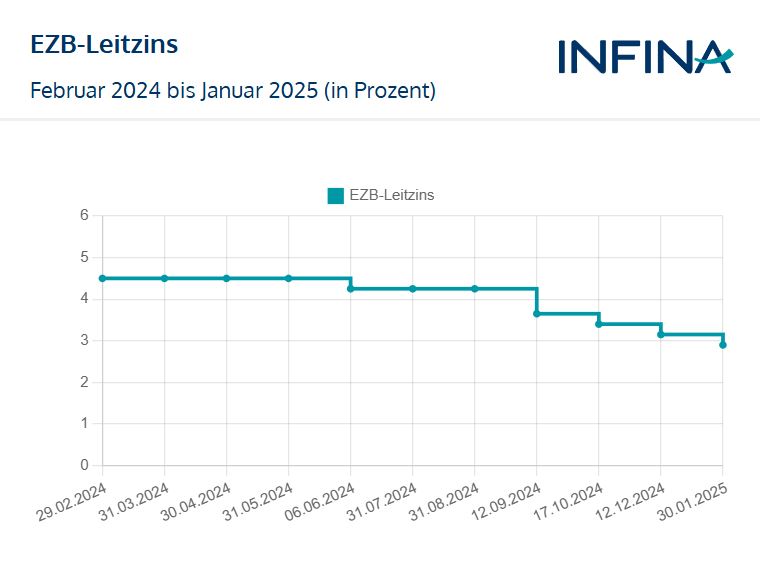

Es gibt verschiedene Faktoren, die aktuell auf die Kreditzinsen wirken. Ein sehr großer Teil ist vom Marktzinsniveau abhängig. Es gibt verschiedene Faktoren, die aktuell auf die Kreditzinsen wirken. Ein sehr großer Teil ist vom Marktzinsniveau abhängig. Nachdem die EZB ihren aktuell wichtigsten Leitzinssatz, den Zinssatz für die Einlagefazilität, im Zuge von sieben Leitzinssenkungen zwischen 6. Juni 2024 und 17. April 2025 und einer Reduktion der Leitzinsabstände am 18. September 2024 von 4,00 auf 2,25 % senkte, ist der 3-Monats-Euribor mittlerweile auf 2,151 % (per 05.05.2025) gesunken. Den nötigen Spielraum für weitere Leitzinssenkungen ermöglicht eine zwischenzeitlich wieder deutlich niedrigere Inflationsrate von noch 2,2 % im April 2025 (Schnellschätzung Euroraum). Entspannung zeigt sich zudem zwischenzeitlich bei den Lohnkostensteigerungen und ein sehr gedämpfter Preisauftrieb bei den Industriegütern ohne Energie. Die EZB verfolgt einen datenorientierten Entscheidungsansatz mit Inflationsmonitoring, wobei laut EZB-Chefin, Christine Lagarde, ein Sieg über die Inflation und somit die Erreichung eines nachhaltigen Inflationswertes von 2 % im Euroraum näher gerückt ist. Allerdings könnte die Unsicherheit infolge der Politik der neuen US-Regierung und der Reaktionen in Europa mit hohen Schulden und Ausgabenprogrammen die EZB zögern lassen, was das Tempo und die Anzahl weiterer Leitzinssenkungen betrifft.

Regulatorisches Umfeld: Die Vergaberichtlinien für Immobilienkredite an Konsumente wurden zum 1. August 2022 verschärft (neues Gesetz: Eigenmittel für Wohnkredite). Faktisch 20 % Eigenmittel des Kaufpreises (Nebenkosten von ca. 10 % und maximal 90 % Beleihungsquote vom Immobilienwert) sind erforderlich. Darüber hinaus darf die monatliche Rückzahlungsrate 40 % des Nettoeinkommens nicht überschreiten und die maximale Laufzeit wird auf 35 Jahre begrenzt. Diese Verordnung ist noch bis 30.06.2025 in Kraft, soll aber von Banken gemäß der Regulatoren auch nach dem Auslaufen weiterhin angewendet werden.

Wettbewerbsumfeld und Geschäftspolitik der Banken: Es gibt einen stärkeren Mitbewerb durch vereinzelte Großbanken und deutsche Institute. Das wirkt zu starken Margenaufschlägen und dadurch Zinsverteuerungen entgegen. Doch individuell von Bank zu Bank unterscheidet sich die Geschäftspolitik, von der es auch abhängt, welche Fälle genehmigt werden und welche Finanzierungen abgelehnt werden.

Kreditzinsen in Österreich

Hier sollten vier Bereiche betrachtet werden. Zum einen bestimmen die wirtschaftlichen und geldpolitischen Rahmenbedingungen des Euroraums das Geschehen. Auf die Geldpolitik wurde zuvor eingegangen. Ein weiterer Bereich ist die Geschäftspolitik heimischer Banken sowie die vorherrschende Wettbewerbssituation am österreichischen Kreditmarkt. Hinzukommen regulatorische Rahmenbedingungen.

Makroökonomisch und geldpolitisch werden die kurz und langfristigen Eurozinsen beeinflusst. Die Konkurrenzsituation am heimischen Kreditmarkt hingegen bestimmt bei Krediten mit variablen Zinsen die Zinsaufschläge auf die Referenzzinssätze und die Abstände der langjährigen Fixzinsen zu den relevanten Euro-Swapsätzen (Zinssätze von Zinstauschgeschäften fixe gegen variable Verzinsung), zumal 2024 rund 77 %, aller derzeit in Österreich neu abgeschlossenen Wohnbaukredite bereits Fixzinskredite waren oder zumindest einen Fixzinsanteil beinhalteten (weiterführende Informationen finden Sie in unserem Finanzierungs-Trend Verhältnis fix zu variabel verzinste Wohnbaukredite).

Zur Makroökonomie im Euroraum: Der von S&P Global veröffentlichte HCOB Eurozone Manufacturing PMI signalisiert im Februar 2025 bereits 32 Monate in Folge eine rückläufige Entwicklung in der verarbeitenden Industrie, wobei sich der Abschwung bereits drastisch verlangsamte, da der Index bereits auf ein 24-Monats-Hoch anstieg. Der Produktionsrückgang nähert sich wieder dem Stabilitätspunkt und die Auftragsflaute hat sich bereits deutlich abgeschwächt. Trotzdem bleibt bis dato u.a. über niedrigere Industriegüterpreise die disinflationäre Wirkung der Konjunkturschwäche. In der Pressekonferenz zur Leitzinsentscheidung vom 6. März 2025 wies Christine Lagarde auf nachlassenden Lohnkostendruck hin: "Das Lohnwachstum lässt wie erwartet nach, und Gewinne federn die Auswirkungen auf die Inflation teilweise ab". Hinzukommt folgende erfreuliche Nachricht der EZB: "Die meisten Messgrößen der zugrunde liegenden Inflation deuten darauf hin, dass sich die Inflation nachhaltig im Bereich des mittelfristigen Zielwerts des EZB-Rats von 2 % einpendeln wird". Dies in einem Umfeld moderaten BIP-Wachstums von je 1,0 bzw. 1,2 % im dritten und vierten Quartal 2024 spricht grundsätzlich für weitere Leitzinssenkungen. Unsicherheitsfaktoren sind mögliche Zollkonflikte und geopolitische Konflikte (Ukraine, Nahost, China, Nordkorea …).

Österreichischer Kreditmarkt: Seit 1. August 2022 herrschen infolge der Kreditinstitute-Immobilienfinanzierungsmaßnahmen-Verordnung (KIM-V) kritischere Rahmenbedingungen (Auslaufen zum 30.06.2025, aber Banken sollen die Kriterien weiterhin anwenden, so die Erwartungshaltung der Bankenaufsicht). Gleichzeitig verbilligten sich die Konditionen für variabel verzinste Kredite, zumal der 3-Monats-Euribor auf Jahressicht bis 2. Januar 2025 um 1,169 Prozentpunkte auf 2,736 % zurückging, per 05.03.25 sogar auf 2,504 %. Mit Aufschlag wären das rund 3,75 % p.a. verglichen mit aktuellen Konditionen für 20-jährige Fixzinsbindungen im Bereich von 3,25 bis 3,50 %. Deren Zinsvorteil ist bereits im Zuge einer Normalisierung der Zinskurve gesunken und wird voraussichtlich kurzfristig auf Null zurückgehen. Normalerweise sind die Zinsen am langen Ende höher als die kurzfristigen Geldmarktsätze. Infolge rückläufiger Preise bei Bestandsimmobilien (versus gleichbleibender bis leicht steigender Neubaupreise), kräftiger Reallohnsteigerungen und jüngster Zinssenkungen ist auf Sicht von 12 bis 15 Monaten die Leistbarkeit von Wohnraum wieder gestiegen. Entsprechend hat sich bereits das Volumen neu vergebener Wohnbaukredite an Privathaushalte im Jahr 2024 stabilisiert: In 2024 lag es mit 11,33 Mrd. EUR um 8,4 % über dem Vergleichszeitraum des Vorjahres.

Kreditzinsen international

Vergleicht man Kreditzinsen in Österreich mit dem Ausland, so erkennt man: Wir leben in einer sehr günstigen Kreditwelt. Dies liegt auch daran, dass Kreditinstitute in Österreich einen harten Wettbewerb austragen und Preise nicht beliebig anpassen können, da sie sonst Marktanteile verlieren könnten. Letztlich trägt auch die Digitalisierung ihren Teil dazu bei: Preissensible Kunden können sehr einfach und schnell die Bank wechseln.

Wer bietet die günstigsten Kreditzinsen in Österreich?

In Österreich gibt es rund 460 Haupt- und 3.150 Zweiganstalten (Stand 31.12.2024). Welche Bank aktuell die günstigsten Kreditzinsen anbietet, ist schwer zu sagen. Diese Frage zu beantworten ist kaum möglich, da dies von einer Vielzahl von Faktoren Ihrer Finanzierung in Österreich abhängt. Besonders wichtig sind die persönliche Bonität sowie vorhandene Eigenmittel. Ebenfalls relevant ist das Kreditmodell. Denn während einige Kreditinstitute bei variablen Zinsen sehr günstige Angebote haben, gibt es Banken, welche bei Fixzinsbindungen im Kreditvergleich sehr niedrige Zinsen anbieten. Lassen Sie sich von einem unabhängigen Kreditvermittler verschiedene Kreditangebote einholen, um das für Sie beste Angebot zu erhalten. Eine erste Indikation zu den aktuellen Kreditzinsen können Sie mit unserem Zinsrechner erhalten.

Prognose: So könnte es mit Kreditzinsen in Österreich weitergehen

Seit dem 23. April 2025 sind die aktuellen EZB-Leitzinssätze infolge des Beschlusses vom 17. April 2025 in Kraft. Der Referenzzins für variable Kreditzinsen, der 3-Monats-Euribor, liegt etwa bei 2,15 % und somit leicht unter der Höhe des Einlagezinses für Banken bei der EZB (2,25 %). Die Forward-Kurve signalisiert weitere Zinssenkungen in kurzfristigen Bereich, bedingt durch rückläufige Inflationsraten. Dennoch könnten Faktoren wie höhere Zölle für Importwaren aus den USA infolge eines Zollkonfliktes oder plötzliche Energiepreisanstiege infolge neuer geopolitischer Eskalationen dazu führen, dass sich die Zinssenkungsdynamik stark verlangsamt und sich zwischenzeitlich für mehrere Monate ein Zins-Plateau bildet. Die variabel verzinsten Kredite könnten sich in so einem Fall nicht in dem schnellen Tempo verbilligen, wie dies derzeit die Märkte einpreisen.

Die Zinskurve hat sich zwischenzeitlich weiter normalisiert und der Zinsvorteil langfristiger Fixzinsbindungen besteht nicht mehr. Die Zinssätze für mittelfristige Fixzinsbindungen im Neugeschäft sind derzeit noch auf gleichem Niveau wie für variable Finanzierungen. Langfristige Fixzinsbindungen kosten derzeit wieder einen kleinen Risikoaufschlag, sind aber weiterhin attraktiv. Wie stark sich die Zinsen am langen Ende weiter verändern werden, hängt von diversen volkswirtschaftlichen und wirtschaftspolitischen Faktoren ab, welche zum gegenwärtigen Zeitpunkt noch nicht bekannt sind.

Weitere Informationen zur Zinsentwicklung finden Sie in folgendem Ratgeber:

Zinsentwicklung und Prognosen

Zinsen und Zinseszinsen berechnen

Ihre Zinsen oder Zinseszinsen können Sie mithilfe eines finanzmathematischen Taschenrechners oder im Internet mit diversen Zinsrechnern berechnen. Sie sollten dabei aber beachten, dass die Zinseszinsen für Sie nur dann relevant sind, wenn Sie bei der Zahlung der Kreditraten säumig sind. Wie Zinsen berechnet werden und wie Sie selbst Ihre Zinsen berechnen können, erklären wir im folgenden Abschnitt.

Tipp: Informieren Sie sich über Zinsrechner.

Zinsrechner: Zinsen berechnen und vergleichen

Zinseszinsen: Berechnung und Auswirkungen

Wird ein Kredit über einen gewissen Zeitraum nicht zurückbezahlt, so fallen Zinsen an, die auch laufend zu bezahlen sind. Werden diese Zinsen allerdings nicht sofort bezahlt, so erhöht sich der Gesamtkreditbetrag um die nicht bezahlten Zinsen. Auf die nicht bezahlten Zinsen fallen deshalb wieder Zinsen an. Man spricht dabei vom Zinseszins bzw. Zinseszinseffekt, der hier zu einem erhöhten Zinsaufwand führt.

Zinsen berechnen mit Sondertilgung

Steht während der Kreditlaufzeit Kapital für die teilweise Rückzahlung eines Kredites zur Verfügung, so spricht man von einer Sondertilgung. Durch die Sondertilgung lässt sich die Kreditsumme verringern. Damit reduziert sich auch der Zinsaufwand. Im Vorhinein lässt sich das aber nur schwer berechnen.

Zinsen für einen Hauskredit: Womit ist zu rechnen?

Nimmt man einen Hauskredit auf, so werden dafür Zinsen fällig. Dies können dann variable oder fixe Zinsen über eine bestimmte Laufzeit sein. Egal für welches Kreditmodell Sie sich entscheiden, die Höhe des Kreditzinses hängt vor allem von Ihrer persönlichen Bonität sowie den vorhandenen Eigenmitteln ab. Fakt ist, je mehr Eigenkapital bzw. Sicherheiten Sie der Bank anbieten können, desto eher werden Sie in den Genuss von Bestkonditionen kommen.

Brauchen Sie Unterstützung? Infina vergleicht und findet für Sie den besten Wohnkredit bei der richtigen Bank – unabhängig, transparent und flexibel.

zum Kreditvergleich

Bildquelle: Tendo/ Shutterstock.com, Andrey_Popov/ Shutterstock.com

Rechtshinweise zu unseren Ratgebern finden Sie in unserer Verbraucherschutzinformation.