Der EURIBOR-Zinssatz gilt als Referenzzinssatz für viele Kredite, welche in Euro vergeben werden. Dieser hat insofern auch eine hohe Bedeutung für alle Immobilienkredite in Österreich, welche neu vergeben werden, sowie teilweise auch für bestehende Finanzierungen. Dieser Beitrag erläutert Ihnen, was sich hinter dem Begriff EURIBOR verbirgt, wie hoch die aktuellen EURIBOR-Zinssätze sind und ob eine verlässliche Prognose für die Zukunft möglich ist.

Welche EURIBOR-Rates gibt es?

Abhängig vom Zeitraum, für den sich die Banken untereinander Geld leihen, werden fünf EURIBOR-Zinssätze unterschieden. Es gibt jeweils einen EURIBOR-Zinssatz für:

Viele Banken verwenden diesen Zinssatz als Referenz, um die variablen Zinsen für Kredite wie etwa Hypothekendarlehen festzulegen. Wenn Sie einen Immobilienkredit aufnehmen wollen, hat also mit großer Wahrscheinlichkeit der EURIBOR einen wesentlichen Einfluss auf die Konditionen, welche die Bank Ihnen bei variabler Verzinsung bietet.

Die aktuellen EURIBOR-Rates werden jeden Tag um 11 Uhr vormittags (Mitteleuropäische Zeit) von Reuters mitgeteilt – allerdings nur an die Banken, denn seit 2014 dürfen die Werte nur mit einer Verzögerung von 24 Stunden veröffentlicht werden. Die aktuellsten EURIBOR-Stände können Sie zum Beispiel hier einsehen.

EURIBOR: Aktuelle Werte [Stand 02.07.2025]

- EURIBOR 1 Woche: 1,924 %

- EURIBOR 1 Monat: 1,889 %

- EURIBOR 3 Monate: 1,958 %

- EURIBOR 6 Monate: 2,033 %

- EURIBOR 12 Monate: 2,055 %

EURIBOR: Prognose und Entwicklung

Der EURIBOR wirkt sich unter anderem auf die variablen Kreditzinsen aus. Wenn Sie einen variablen Wohnkredit aufgenommen haben, dann ist die Entwicklung des EURIBORS für Sie besonders interessant. Aber wie hat sich der EURIBOR-Zinssatz in den letzten Jahren entwickelt – und lassen sich Prognosen für die Zukunft aufstellen?

3-Monats-EURIBOR und 6-Monats-EURIBOR

Der Begriff 3-Monats-EURIBOR bezieht sich schlicht und einfach auf den Zeitraum, in dem sich die ausgewählten Banken untereinander das Geld leihen. Die maximale Frist sind 12 Monate. Der längst laufende EURIBOR ist also der 12-Monats-EURIBOR.

Der 3-Monats-EURIBOR bzw. der EURIBOR auf 6 Monate werden deshalb oft genannt, weil diese am häufigsten verwendet werden. Darüber hinaus wird der EURIBOR außerdem für eine Woche sowie für 1 und 12 Monate ermittelt.

EURIBOR 2025 und langfristige Prognose der Zinsentwicklung

Die Entwicklung der Finanzmärkte weit voraussehen zu können, wäre zweifellos sehr praktisch. In der Realität aber ist es so gut wie unmöglich, eine gesicherte längerfristige EURIBOR-Prognose der Zinsentwicklung abzugeben. Denn selbst eine genaue Betrachtung vergangener Entwicklungen kann nicht als verlässlicher Indikator dafür gesehen werden, was vielleicht in der Zukunft passiert. Aus Handelsdaten abgeleitet, zeigt Chatham Financial jedoch zumindest die Markterwartungen für zukünftige EURIBOR-Zinssätze ab.

Ein Blick in die Vergangenheit zeigt zum Beispiel, dass der EURIBOR seit 2000 immer wieder starke Schwankungen von über 5 Prozent bis unter 0 Prozent erlebt hat. All diese Entwicklungen lassen sich natürlich auch begründen, allerdings erst im Nachhinein. Nur bei kürzeren Zeiträumen ist es möglich, einigermaßen konkrete Vorhersagen zu treffen: Die aktuellen EZB-Projektionen (Juni 2025) erwarten eine Rückkehr der Inflation zum Zielwert von 2 % bis 2027. Da die Geldpolitik diesen Rückgang mit Leitzinssenkungen begleitet, ist mit einem niedrigeren kurzfristigen Zinsniveau im Euroraum zu rechnen. Diese Entwicklung dürfte sich auch auf den 3‑Monats‑EURIBOR auswirken, da er die Erwartungen der Marktteilnehmer an den Verlauf der Leitzinsen widerspiegelt.

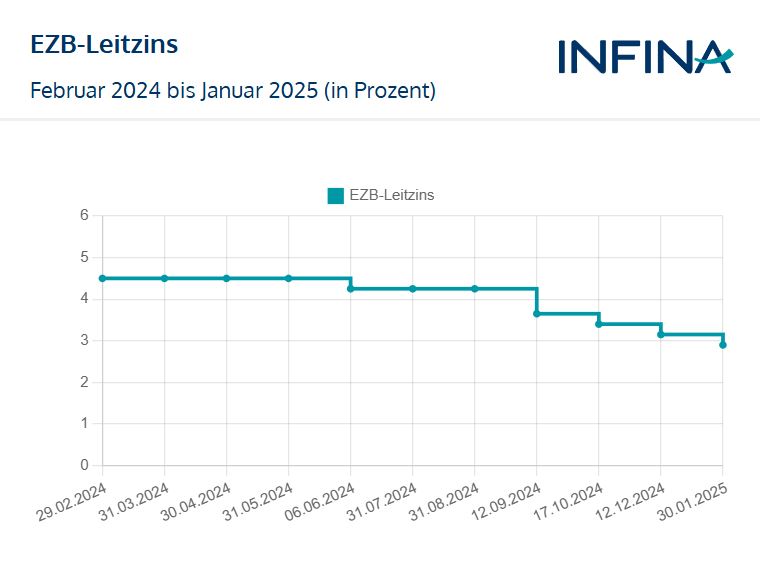

Gewisse Prognosen können also aufgestellt werden. Wesentlich ist hier der Zusammenhang zwischen dem Leitzins der Europäischen Zentralbank (EZB) und den EURIBOR-Rates. Denn eine Erhöhung oder Senkung der EZB-Leitzinsen wirkt sich unweigerlich auf den EURIBOR aus. Nach längerer Zurückhaltung hat die EZB ab 2022 konsequent auf die Inflationsbekämpfung gesetzt. In zehn Zinsschritten von Juli 2022 bis September 2023 stieg der Leitzins auf 4,50 Prozent. Im Anschluss begann die Phase der Zinssenkungen. Bis Juni 2025 reduzierte die EZB den Einlagensatz in mehreren Schritten, zuletzt auf 2,00 Prozent. Der Hauptrefinanzierungssatz beträgt aktuell 2,15 Prozent, der Spitzenrefinanzierungssatz 2,40 Prozent. Ob weitere Zinssenkungen folgen, hängt maßgeblich davon ab, ob sich die Inflation dauerhaft um das EZB-Ziel von 2 Prozent stabilisiert und wie sich die wirtschaftlichen Aussichten für den Euroraum entwickeln. Im Mai 2025 ist die Inflation erstmals auf 1,9 Prozent gefallen. Aus Sicht vieler Marktbeobachter ist der aktuelle Zinssenkungszyklus bereits weitgehend abgeschlossen, eine endgültige Entscheidung dazu fällt die EZB jedoch erst nach Auswertung der Sommerdaten.

EURIBOR-Reform

Manipulationsskandale rund um den EURIBOR und LIBOR, als Panelbanken vorgeworfen wurde, die Zinssätze zu eigenen Gunsten künstlich niedrig zu halten, führten zu einer Reform der Referenzzinssätze, die künftig höhere Mindeststandards aufweisen. Dazu zählen eine ausreichend große Datenbasis, Transparenz und ein regelmäßiges Review. Interbank Offered Rates (IBORs), zu denen auch der EURIBOR gehört, wurden bis Ende 2021 entweder reformiert oder nach und nach durch Risk Free Rates (RFRs) abgelöst. Die meisten IBORs werden deshalb seit Anfang 2022 nicht mehr veröffentlicht.

Zu den Ausnahmen zählt dabei der reformierte EURIBOR, welcher als Referenzzins erhalten bleibt. Die neue Lösung beinhaltet sowohl Markttransaktionen als auch modellierte Werte, falls es zu wenige geeignete Transaktionen für die Zinsermittlung gibt. In der Außenkondition ist der neue „Hybrid-EURIBOR“ dem bisherigen sehr ähnlich.

Wovon hängt die Zinsentwicklung ab?

Die Zinssituation lässt sich nur bis zu einem gewissen Grad vorhersehen, was nicht zuletzt daran liegt, dass die Entwicklung von so vielen verschiedenen Faktoren abhängt. Ausschlaggebend sind zum Beispiel Entscheidungen der Europäischen Zentralbank (EZB).

Nach der Finanzkrise 2008/09 entschied die EZB, die Zinsen zu senken, um das Wirtschaftswachstum anzukurbeln. Durch die niedrigeren Zinsen sollte – stark vereinfacht gesagt – ein Anreiz gegeben werden, mehr zu konsumieren und zu investieren. Das zeigt: Letztendlich wird der EURIBOR mit dadurch beeinflusst, wie viel Geld zur Verfügung steht.

Dabei spielen auch politische Faktoren eine große Rolle. Der Ukraine-Krieg birgt weiterhin inflationäre Gefahren. Ein weiterer Unsicherheitsfaktor ist der Konflikt China-Taiwan. Außerdem könnten verschiedene Nationen in eine Rezension schlittern, worauf dann auch die Notenbanken Rücksicht nehmen müssten. Unter diesen Aspekten lässt sich nicht vorhersagen, wie sich die Zinsen entwickeln werden und welche Auswirkungen dies auf die Zinssätze bei Euro-Krediten haben könnte.

Kurz und gut: Auf EURIBOR-Prognosen, die allzu weit in die Zukunft reichen, sollte man sich besser nicht bedingungslos verlassen. Denn politische und wirtschaftliche Entwicklungen lassen sich nun einmal nicht planen.

Lesen Sie mehr zur möglichen Zinsentwicklung in unserem Ratgeber

Zinsentwicklung und Prognosen

EURIBOR und Kreditzinsen in Österreich

Ein niedriger EURIBOR-Referenzzins ist des einen Freud, des anderen Leid. Denn wer einen Kredit aufnehmen will, profitiert von günstigen Zinsen. Auf der anderen Seite sorgten niedrige Zinssätze bei vielen Sparern für Frustration: Wirklich lohnend waren Sparvorhaben in den vergangenen Jahren bezüglich eines Zinsertrags nicht mehr. Dies hat sich seit 2023 wieder geändert.

Auch in Österreich sind die Kreditzinsen aktuell immer noch auf keinem außergewöhnlichen hohen Niveau. In der Vergangenheit waren diese schon deutlich höher. Wenn Sie also mit dem Gedanken spielen, einen Immobilienkredit aufzunehmen, lohnt es sich, dies bald zu tun. Denn die Immobilienpreise in Österreich haben trotz der erheblich gestiegenen Zinsen keinen deutlichen Einbruch erlitten.

Brauchen Sie Unterstützung? Infina vergleicht und findet für Sie den besten Wohnkredit bei der richtigen Bank – unabhängig, transparent und flexibel.

zum Kreditvergleich

Bildquellen: Bild 1: © canadastock – shutterstock.com, Bild 2: © Konektus Photo – shutterstock.com, Bild 3: © joe1719 – shutterstock.com

Rechtshinweise zu unseren Ratgebern finden Sie in unserer Verbraucherschutzinformation.